به گزارش پایگاه خبری یازاکو به نقل از تجارتنیوز، جای تعجب نیست که بار مالیاتی در سراسر اروپا بهطور قابل توجهی متفاوت است. کارگران در اروپای غربی و کشورهای توسعهیافته به نسبت باقی کشورهای اروپایی به میزان قابل توجهی مالیات بیشتری پرداخت میکنند. بر اساس گزارش بنیاد مالیات، کارگران مجرد دارای میانگین دستمزد در اروپا در سال 2022، حدود یکسوم دستمزد خود را بهعنوان مالیات پرداخت میکردند.

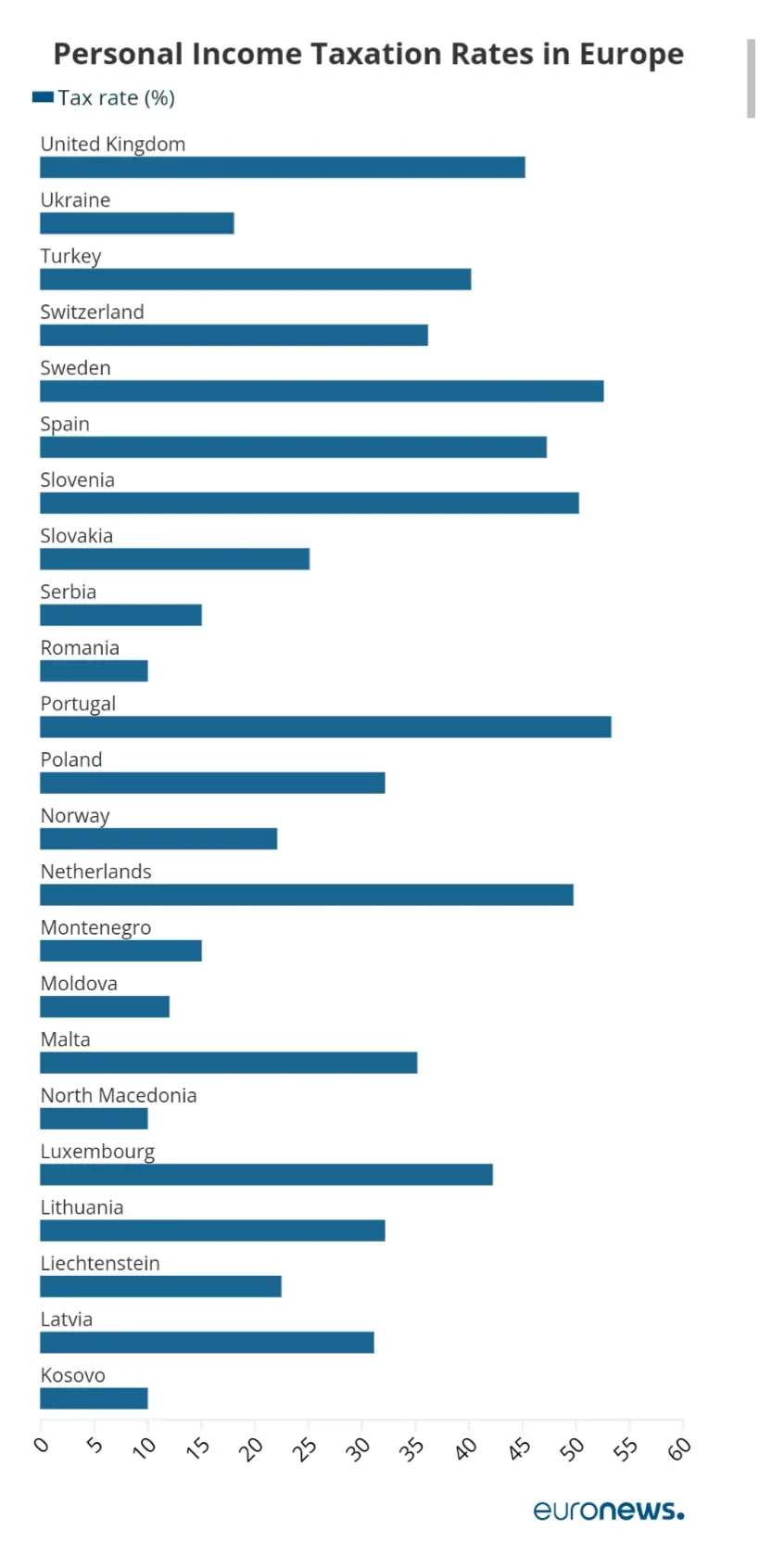

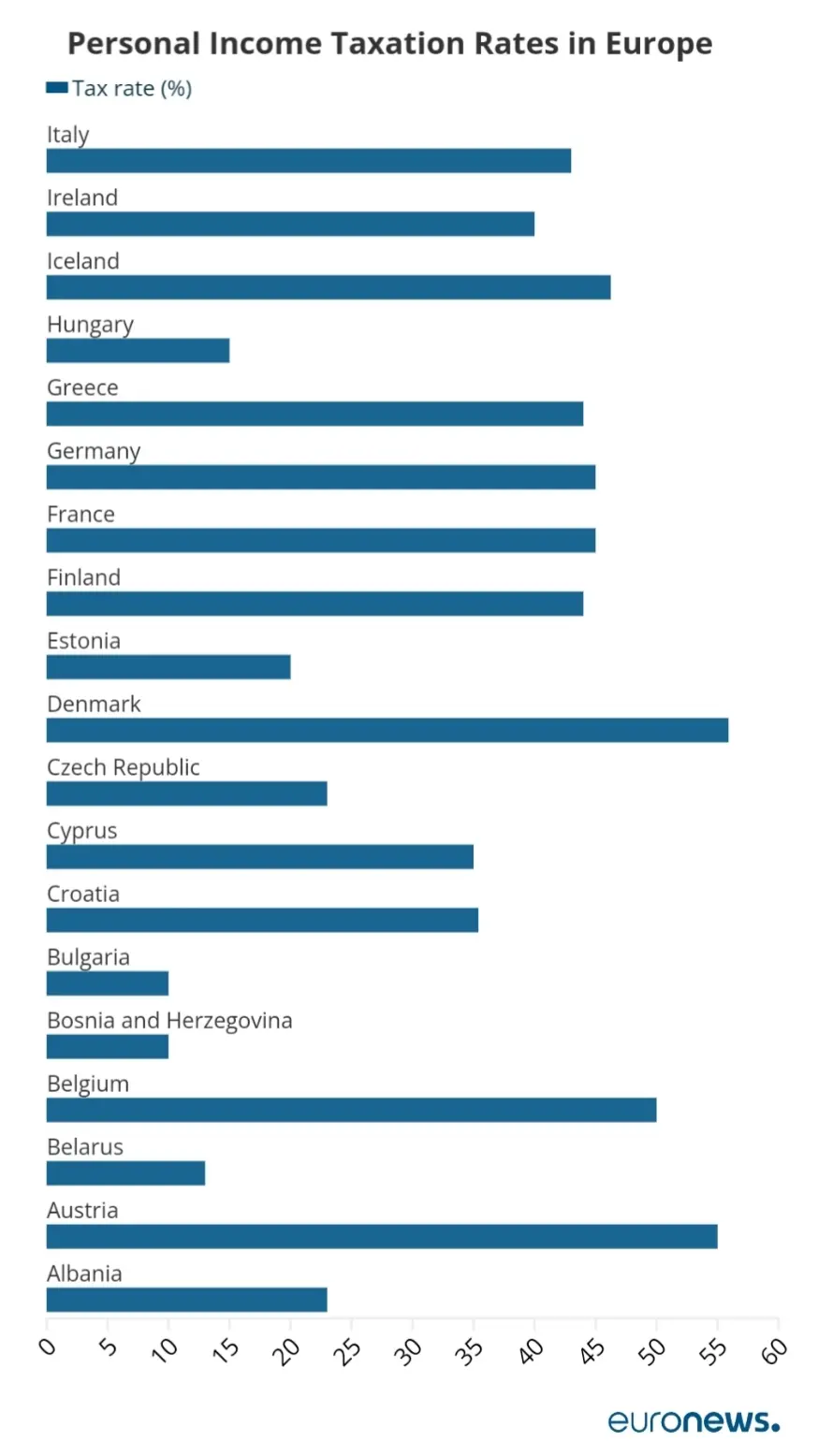

به گزارش یورونیوز، دانمارک (55.9 درصد)، اتریش (55 درصد)، پرتغال (53 درصد)، سوئد (52.3 درصد) و بلژیک (50 درصد) از جمله کشورهایی هستند که بالاترین نرخ مالیات بر درآمد شخصی را دارند. از سوی دیگر رومانی (10 درصد)، بلغارستان (10 درصد)، بوسنی و هرزگوین (10 درصد)، کوزوو (10 درصد) و مقدونیه شمالی (10 درصد) کشورهای اروپایی با کمترین مالیات هستند.

فهرست

چرا شهروندان دانمارکی از مالیات بالاتر استقبال میکنند؟

در کمال تعجب، همه شهروندان از مالیات بالاتر ناراضی نیستند، در دانمارک، مالیات به 55.9 درصد میرسد. بسیاری از شهروندان، پرداخت مالیات را سرمایهگذاری در آینده جمعی کشور و جامعه و یا مشابه خرید کیفیت معینی از زندگی میدانند. لازم به ذکر است، دانمارک طبق گزارش جهانی شادی 2023 برای چهارمین سال متوالی در رتبه دوم شادترین کشور جهان قرار گرفت.

این امر به همه اقشار جامعه، صرف نظر از جنسیت، موقعیت اجتماعی-سیاسی یا اقتصادی اجازه میدهد تا از فرصتهای یکسان استفاده کنند، بنابراین بار اقتصادی و اجتماعی را به میزان قابل توجهی کاهش میدهد. اکثر تحصیلات، به ویژه آموزش عالی در دانمارک رایگان است و دانشجویان کالج نیز از دولت دانمارک کمکهزینه دریافت میکنند.

این حمایت در محل کار نیز ادامه دارد و والدین از 52 هفته مرخصی برخوردار هستند که از این تعداد 32 هفته توسط دولت پرداخت میشود. مدل بازار کار دانمارک که مدل «انعطافپذیر» نامیده میشود، محیط را برای کارفرمایان و امنیت را برای کارگران فراهم میکند و در عین حال بر مشارکت فعال نیروی کار تأکید میکند. این امر به کارگران و دولت اجازه میدهد تا در صورت بیکاری، یک تضمین برای خود ایجاد کنند. به این ترتیب، بسیاری از پرداخت سهم مالیات خود کاملاً راضی هستند، بهخصوص اگر خدمات عمومی که دریافت میشوند واقعاً کیفیت بالایی داشته باشند.

با این حال، این مدل با معایبی نیز همراه است، به طوری که دانمارک نیز مجبور است این کمکهای تحصیلی را به دانشجویان سایر کشورهای اتحادیه اروپا نیز ارائه دهد، حتی اگر آنها در نهایت به ندرت در این کشور به مدت طولانی بمانند.

جبران مالیاتهای سنگین با سیستم تأمین اجتماعی قوی

اتریش کشور دیگری با مالیات بالای 55 درصد است که سیستم بیمه اجتماعی آن شامل سیستم بیمه سلامت قانونی، سیستم بیمه بازنشستگی قانونی و سیستم قانونی حوادث کار است. این سیستم، زایمان و بیکاری را نیز پوشش میدهد. این کشور همه کارکنان و همچنین افرادی که مزایای بیکاری (مستمری یا هر نوع بودجه مبتنی بر نیاز دیگر) دریافت میکنند را ملزم میکند که بیمه شوند.

کسر حدود 65 درصد از دستمزد مالیاتدهندگان بلژیکی

در کشورهایی مانند بلژیک، افراد مجرد بدون فرزند بیشترین مالیات را متحمل میشوند، در حالی که زوجهای متأهل دارای فرزند کمی سبک بارتر هستند. اگرچه این کشور دارای کیفیت بالای مراقبتهای بهداشتی است، ثبت نام برای این امر میتواند فرآیندی طولانی و پیچیده باشد که شامل ثبت نام صندوق تأمین اجتماعی و صندوق بیمه سلامت عمومی میشود.

حق بیمه ماهانه بیمه اجتماعی نیز باید پرداخت شود؛ برای مثال، تا 15 هزار و 200 یورو 25 درصد، بیش از 15 هزار و 200 یورو 40 درصد، بیش از 26 هزار و 830 یورو 45 درصد و 50 درصد برای بیش از 46 هزار و 440 یورو مشمول مالیات خواهد بود. علاوه بر این، کارمند باید 13.07 درصد از حق بیمه تأمین اجتماعی را بپردازد.

همچنین یک سهم ویژه تأمین اجتماعی برای پرداخت وجود دارد که بین 9.30 یورو و 60.94 یورو در ماه متغیر است؛ بنابراین، فردی با حقوق 45 هزار یورو تقریباً هزار و 867 یورو در ماه به خانه میبرد.

در نظر داشته باشید که حداقل دستمزد در بلژیک هزار و 994 یورو در ماه، قبل از کسر مالیات است. این امر منجر به افزایش ناامیدی در میان بلژیکیها در سالهای اخیر شده است، زیرا احساس میکنند در مقایسه با همتایان اسکاندیناویایی خود، آنچه را که برای مالیات پرداخت میکنند، دریافت نمیکنند. با این حال، بر اساس گزارش OECD، بلژیک تلاش میکند به آرامی مالیات دستمزد را کاهش دهد، بهطوری که میانگین کارگران مجرد بین سالهای 2009 تا 2022 حدود 2.7 درصد کاهش مالیات را مشاهده میکنند.

یکی از قابل اعتمادترین آژانسهای مالیاتی

همچون دانمارک، شهروندان سوئدی نیز برای داشتن یک جامعه خوب و خدمات عمومی باکیفیت از پرداخت مالیات بالاتر (حدود 52.3 درصد)، بدشان نمیآید. اداره مالیات سوئد (Skatteverket)، یکی از مؤسسات مورد اعتماد و معتبر در کشور است که پس از اداره ثبت اختراع سوئد (PRV) و بخش اموال (Lantmateriet) قرار دارد. این امر به این دلیل است که آژانس مالیاتی در بیشتر جنبههای زندگی شهروندان، مانند تولد، ازدواج، جابجایی اموال و مرگ و سایر موارد درگیر است و اطمینان حاصل میکند که خدمات با کیفیت بالا ارائه میشود. همچنین بسیار مشتریپسند و در دسترس است که آن را بیش از پیش مورد اعتماد میکند.

مالیات کمتر، مشوقی در کشورهای اروپای شرقی

برای کشورهای اروپای شرقی و جنوب شرقی مانند رومانی، بلغارستان و بوسنی و هرزگوین که هنوز در حال توسعه زیرساختها و اقتصاد خود هستند، مالیات پایین راهی برای جذب و امیدواری برای سرمایهگذاران خارجی است. این کشورها اغلب دارای هزینههای کار و تولید ارزانتر، معافیتهای مالیاتی و انبوهی از بازارها و فرصتهای دستنخورده هستند. در کنار اینها، اغلب میتوانند استاندارد زندگی بهتری را نیز فراهم کنند، زیرا هزینه زندگی در آنها بهطور قابل توجهی ارزانتر از اکثر کشورهای اروپای غربی است. اروپای جنوبی و شرقی نیز دارای تعدادی از سریعترین اقتصادهای در حال رشد هستند از جمله بلغارستان، مقدونیه شمالی، رومانی و قبرس که بهعنوان نقاط رشد بعدی برای شرکتها و صنایع دیده میشوند.

با این حال، در ماههای اخیر، کشورهایی مانند رومانی سعی کردهاند مالیات کارکنان بخش نرمافزار را افزایش دهند. دولت همچنین در تلاش است تا معافیت پرداخت بیمه درمانی را برای کارکنان بخش ساختمان، غذا و کشاورزی حذف کند تا درآمد مالیاتی افزایش یابد.

در بوسنی، کسرهای بیشماری به مالیات بر درآمد اضافه میشود. بهعنوان مثال، درآمد خالص هزار یورو به همراه 562 یورو مالیات و سهم پرداختی از سوی کارفرما و کارمند است که بسیاری از شرکتها و مشاغل را مجبور میکند از ارائه قراردادهای تماموقت به کارگران خود اجتناب کنند. این امر به نوبه خود بازار سیاه را که سدی بزرگ در مسیر رشد کشور در سه دهه گذشته بوده (از زمانی که این کشور از یوگسلاوی سابق در سال 1992 اعلام استقلال کرد) قویتر از پیش میکند.

آیا حقوق بالاتر، بار مالیاتی بالا را جبران میکند؟

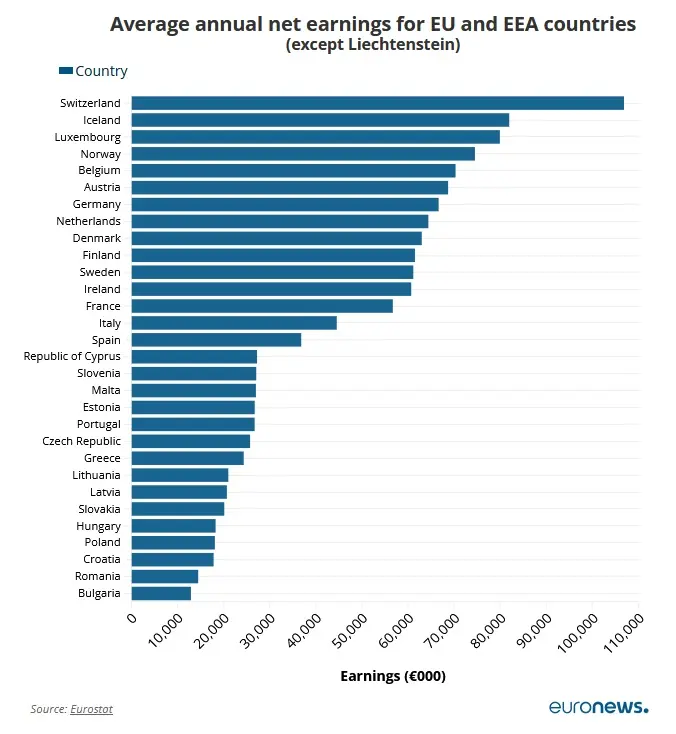

در برخی موارد، در کشورهای دارای مالیات بالاتر (مانند دانمارک و اتریش) متوسط حقوق نیز بالاتر است که تا حدودی فشار مالی را کاهش داده است. طبق آمار اداره کل کمیسیون اروپا (Eurostat)، متوسط حقوق خالص در دانمارک در سال 2022 حدود 62 هزار و 972 یورو و در اتریش 68 هزار و 690 یورو بوده است. همچنین در برخی کشورها تقاضای بیشتری برای بخشهای پردرآمد مانند امور مالی، بانکداری، حقوق و پزشکی وجود دارد.

تاثیر تورم بر مالیات

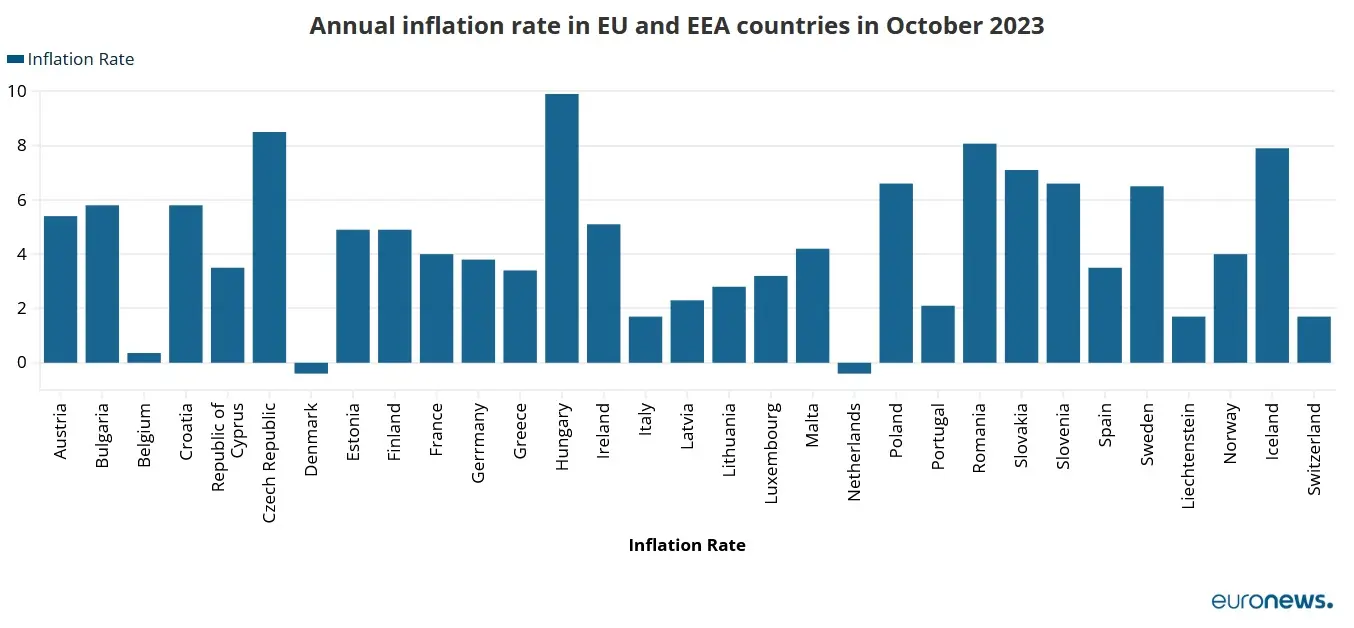

تورم عامل دیگری است که میتواند بار مالیاتی را سنگین کند. پس از جنگ روسیه و اوکراین افزایش قیمت انرژی و مواد غذایی این موضوع را پررنگ کرد. درگیریهای دیگر مانند جنگ اسرائیل و حماس نیز به این ترکیب افزوده و درگیری در دریای سرخ باعث افزایش قیمت انرژی و سایر کالاها شده است. اگر این روند ادامه پیدا کند، افزایش قیمت مصرفکننده نیز فشار بیشتری بر کیف پول مردم وارد میکند و در نتیجه افزایش مالیات را دشوارتر میکند.

اگرچه تورم منطقه یورو در ژانویه به کمترین میزان در دو سال گذشته یعنی 2.8 درصد کاهش یافت، بانک مرکزی اروپا (ECB) هنوز رویکرد خوشبینانه محتاطانه و وابسته به دادهها را قبل از اتخاذ هرگونه تصمیمی در مورد کاهش نرخ بهره حفظ کرده است.